Už na škole jsem věděla, že jsem se narodila pro práci ve finančním světě. Měla jsem potřebu rozumět, vidět souvislosti a pomáhat se zajistit na předvídatelné i nepředvídatelné životní situace.

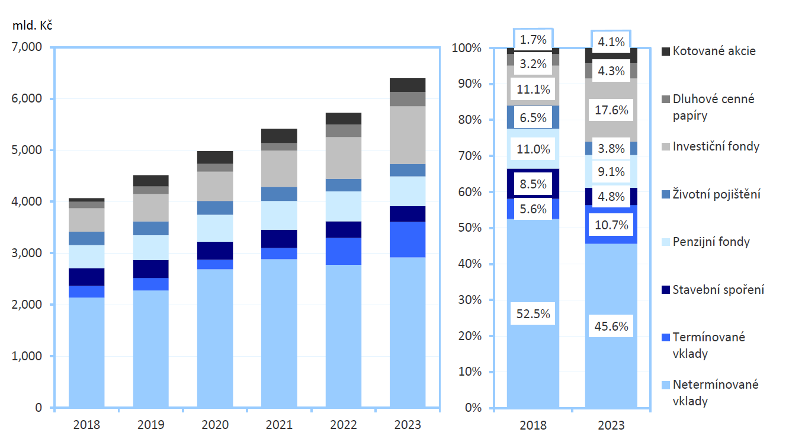

Podle Zprávy o vývoji finančního trhu v roce 2023 Ministerstva financí je v akciích, dluhopisech a fondech 26 % z celkových úspor domácností. Obliba fondů v ČR roste – v roce 2013 to bylo pouze 8,1 %. Přesto by v těchto investicích mohlo být více, kdyby Češi neměli přes 56 % svých úspor na účtech v bankách. Investice do životního pojištění ztrácí na popularitě kvůli nevýhodným poplatkům. Penzijní fondy, kde je jen 9,1 % úspor domácností, by mohly růst díky změnám státního příspěvku od července 2024.

Struktura úspor domácností ČR

Zdroj: MF – zpráva o vývoji finančního trhu v roce 2023

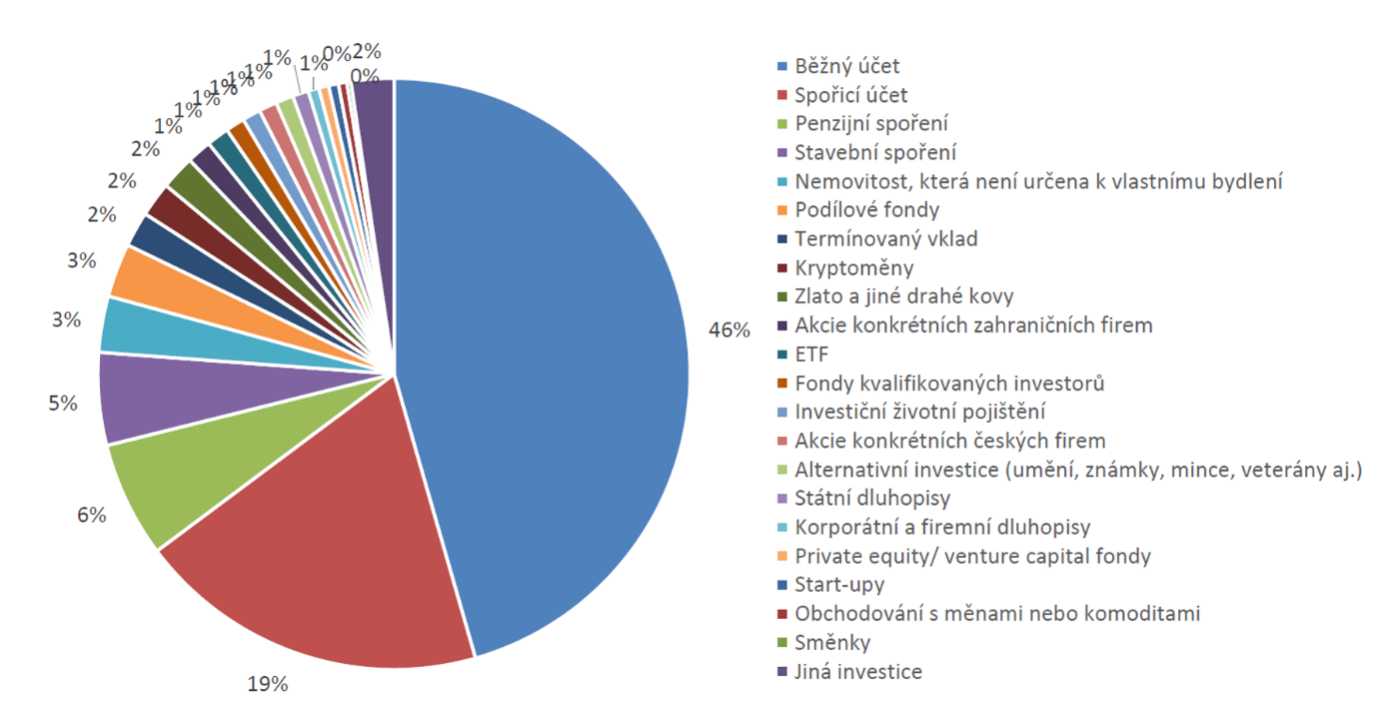

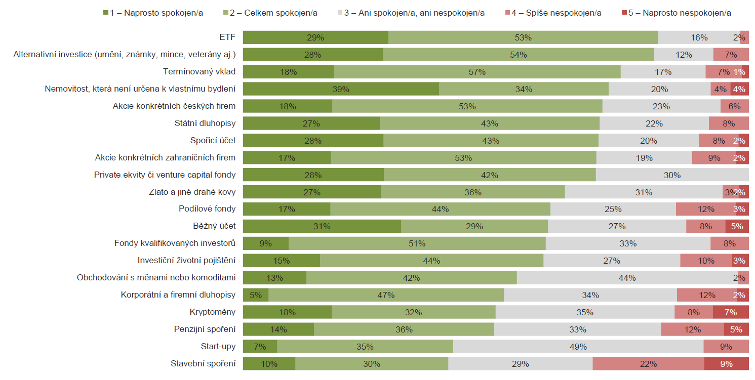

Průzkum Asociace pro kapitálové trhy 2023 odhalil, že Češi mají v podílových fondech 3 % kapitálu a jen 1 % v ETF. Přestože ETF dosáhly 82 % spokojenosti respondentů, podílové fondy získaly 70 %. Stavební spoření zcela propadlo kvůli neschopnosti konkurovat spořicím a termínovaným vkladům během období vysoké inflace.

Procento rozložení financí do jednotlivých finančních produktů

Zdroj: AKAT – průzkum investičního chování Čechů 2023

Spokojenost Čechů s investicemi

Zdroj: AKAT – průzkum investičního chování Čechů 2023

Proč je kolektivní investování atraktivní?

Kolektivní investování roste na popularitě kvůli vysoké inflaci a absenci hlubších krizí na kapitálových trzích. Více se o investicích diskutuje v médiích a jsou dostupné informace i pro laickou veřejnost. Fondy jsou atraktivní pro nezkušené investory z několika důvodů: jsou spravovány odborníky, nabízejí diverzifikaci rizika a umožňují přístup k investičním instrumentům, které by byly jinak nedostupné.

Podílové fondy versus ETF

Oba typy fondů fungují na principu kolektivního investování, ale liší se způsobem obchodování a poplatkovou strukturou. Podílové fondy se nakupují a prodávají na primárním trhu přímo přes investiční instituci, zatímco ETF se obchodují na sekundárním trhu, podobně jako akcie. Vlastníci podílových fondů mají podílové listy, zatímco investoři do ETF vlastní akcie fondu.

Dalším klíčovým rozdílem je poplatková politika. Podílové fondy mají vyšší distribuční náklady a poplatky za správu, které mohou dosáhnout až 3 % ročně z majetku. ETF mají nižší správní poplatky, často jen mezi 0,01-1 %, a poplatky za obchodní transakce. Tento rozdíl přispívá k rostoucímu zájmu o ETF. Rozhodně se vyplatí u fondu sledovat TER z anglického slova „Total Expense Ration“ (poměr celkových nákladů), což je ukazatel nákladovosti fondu podobně jako RPSN u úvěrů.

Aktivní versus pasivní správa

Při výběru fondu je důležitá investiční strategie – zda fond aktivně překonává trh nebo pasivně kopíruje index. Aktivní správa se zaměřuje na výběr jednotlivých cenných papírů s potenciálem vyššího růstu, což je však nákladnější. Pasivní správa replikuje výkonnost určitého trhu nebo indexu a je méně nákladná. Podílové fondy často nabízejí aktivní správu, ale i pasivní možnosti s vyššími náklady než ETF.

Studie opakovaně ukazují, že aktivně spravované fondy dlouhodobě často nepřekonávají vlastní benchmarky. Podle studie SPIVA za období 2001 až 2021 se to podařilo jen asi 10 % fondů. Průzkum Portu z roku 2022 ukázal, že aktivně spravované evropské fondy překonaly americký akciový index za posledních 10 let pouze v 5 % případů.

Závěrem

Podílové fondy a ETF představují různé přístupy k investování, přičemž každý z nich má své výhody a nevýhody. Podílové fondy jsou obvykle vhodné pro investory, kteří preferují aktivní správu a jsou ochotni platit vyšší poplatky za potenciální vyšší výnosy. ETF jsou atraktivní díky nižším nákladům a jednoduchosti obchodování, což je činí vhodnými pro pasivní investory. Výběr mezi těmito možnostmi závisí na individuálních investičních cílech a preferencích.